一般做手术需要多少钱(28种常见重疾治疗费用整理好了)

很多人在买重疾险时,都遇到过这样的情况:

保险规划师强烈推荐重疾险买到30万或者50万,甚至更高,这让不少人一头雾水。

有些人心里想:咋的,我买的保额高,你的奖金多呗,我偏不!

上述这种情况,不知道你是否经历过,是否也曾疑惑,重疾险保额买30万、50万、100万有没有必要,如何才能不花冤枉钱?

今天就来和大家说一说,重疾险保额的选择依据是什么?保额买到30万、50万有没有必要?

重疾险保额的选择依据是什么?

目前,根据保障内容的不同,市场上的重疾险可以分为6大类:

对于不同的人群,适合的重疾险类型也是不同的,因为经济基础决定上层建筑,经济预算直接影响保额能买多少。以30岁的周先生投保“达尔文5号焕新版重大疾病保险”为例:

1、如果保障至70岁,保额买到30万元,分30年交,每年所需保费约2847元;分20年交,每年保费约3627元;

2、同样保障至70岁,保额只买到10万元,分30年交,每年所需保费约949元;分20年交,每年保费约1209元。

3、也就是说,如果周先生只有1000元预算,想要买保障至70岁的“达尔文5号焕新版重疾险”,保额的最高选择是10万元,超过10万元保额,预算就不足了。

所以,重疾险保额的选择依据一:个人的经济情况。

通常,如果预算不足,自然优先考虑较低标准的重疾险,类似低配版、基础版、标准版;如果预算充足,豪华版或者顶配版的重疾险是不错的选择。

当然,不管是选择上述哪一类重疾险,最好都是在保证预算的范围内,将保额做到最大,正如那句老话:买重疾险其实就是买保额。重疾险的保额就是将来确诊即赔的金额,买得高,赔的就越多。

那重疾险的保额多少才算是足够呢?

预算充足,把重疾险保额买到1000万可不可以?这显然也是不现实的,一方面市面上几乎没有哪一款重疾险保额能保到千万,另一方面,保险公司也不允许一个人的保额太高,防止道德风险。

重疾险的作用是能够使得确诊后,治疗疾病的医疗费用,康复期的各种费用以及因为患病而无法继续工作造成的经济损失得到补偿。也就是说,重疾险的保额如果能够涵盖这三部分的费用就差不多够了。

所以,重疾险保额的选择依据二:自己最低的风险保额值。

这里的风险保额值通常能以个人的年收入来衡量,一般情况下,建议重疾险保额买到年收入的3-5倍。懒人还有个比较简单的重疾险保额计算公式:治疗费用-社保报销+康复费用+收入损失=重疾保障额度需求。

总的来说,在保额选择的依据上,主要就是看两个方面,个人的经济情况以及个人最低的风险保额需求。经济情况是基础前提,个人最低的风险保额需求是选择保额的重要依据。

重疾险保额有没有必要选择30万、50万?

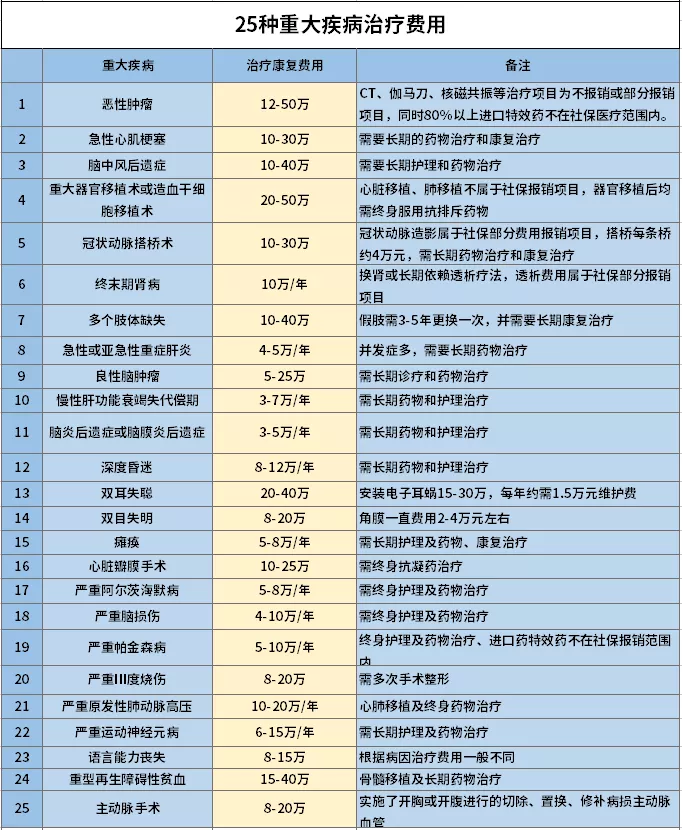

在看保额30万、50万有没有必要之前,我们先来看看罹患重大疾病需要的治疗费用大致是多少,之前对于25种重大疾病有过一次治疗费用统计,如图:

现在还新增了3种重疾,严重慢性呼吸功能衰竭、严重克罗恩病、严重胃溃疡性结肠炎,像恶性肿瘤、急性心肌梗塞、脑中风后遗症等都属于高发疾病,平均治疗费用大概在30万元,其他的疾病平均也在15万元左右。

从这些数据中,应该能直观感受到保额的重要性!面对重大疾病,如果保额买得少,是很难起到风险转移作用的。这也是为什么保险人会希望投保人在买重疾险时,保额买到30万、50万甚至更高的很大一部分原因。

因此,重疾险的保额在经济条件允许的情况下,满足自身需求是最合适的,小新的建议是:一线城市的重疾险保额最好是50万元起步;其他城市最好是30万元起步。

在保额这一块,一般家庭经济支柱需要优先配置高保额,30万、50万可能就是风雨来临时能救命的“浮木”,每个家庭成员也都要配置好合适的重疾险、医疗险和意外险。

当然,人的需求各有差异,仅靠一篇文章难以兼顾到个性化的需求,如果有重疾险方面的相关疑问,可以预约专业、靠谱的保险规划师来为自己服务。也可以先私信小新,随时欢迎~

免责声明:本文章由会员“高熙明”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系